El 1 de julio de 2021, se implementaron cambios normativos en el IVA del comercio electrónico en toda Europa, lo que dio lugar a la creación de un nuevo modelo tributario, el Modelo 369. Este modelo es de obligatoria presentación para aquellos que realizan ventas en línea en ciertas situaciones. Pero, ¿qué es exactamente el Modelo 369 y para qué sirve? A lo largo de este artículo, exploraremos en detalle este nuevo sistema y sus implicaciones para empresas y vendedores en línea.

¿Qué es el Modelo 369 y para qué sirve?

El Modelo 369 se introdujo en España el 1 de julio de 2021, coincidiendo con la nueva normativa del IVA en el comercio electrónico. Su función principal es permitir la declaración del IVA correspondiente a las ventas y servicios realizados en países de la Unión Europea a través de canales digitales. Es crucial para empresas de comercio electrónico, marketplaces y vendedores en línea que operan en el mercado europeo. Aquí está una lista resumen de sus funciones clave:

Funciones clave del Modelo 369:

- Ingresar el IVA de los países de la Unión Europea en los que se prestan servicios o se realizan ventas en línea a particulares.

- Liquidar estos IVAs en el Modelo 369, que se presenta trimestralmente en España.

- La Hacienda Española se encarga de distribuir estos IVAs en cada país correspondiente.

- Importante: Esta ley no afecta a las ventas a empresas de la Unión Europea y se aplica exclusivamente a las ventas en línea.

¿Quién está obligado a presentar el Modelo 369?

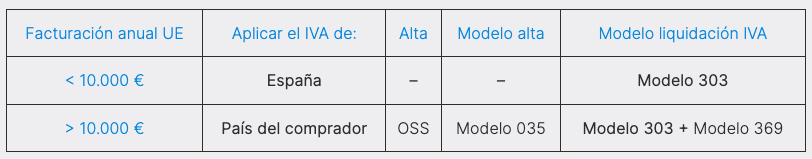

La obligación de presentar el Modelo 369 recae en aquellos que venden bienes o servicios a particulares de la Unión Europea a través de canales en línea, y cuando el volumen de ventas supere los 10.000€ anuales. Esto implica la necesidad de registrarse en el OSS (One-Stop-Shop o Ventanilla Única) a través del Modelo 035, facturar con el IVA del país del cliente y liquidar ese IVA en el Modelo 369 trimestralmente.

Nueva normativa ecommerce para ventas a particulares dentro de la Unión Europea:

OSS: One-Stop-Shop o ventanilla única.

Modelo 035: Nos daremos de alta en el OSS a través de este modelo lo que implicará pasar a facturar con el IVA del país del comprador.

Modelo 303 + Modelo 369: Hasta los 10.000€ se liquidará el IVA como operación interna en la casilla correspondiente del Modelo 303. A partir de los 10.000€ de facturación anual con los distintos países de la UE, el IVA de estos ingresos se liquidará en el Modelo 369 trimestralmente.

Tipos de Regímenes:

Existen tres tipos de regímenes a los que se pueden registrar, dependiendo de las circunstancias específicas del negocio y la localización. Estos son:

- Régimen de la Unión: Para empresas que operan en la Unión Europea y tienen un establecimiento permanente, como un almacén en un país de la UE.

- Régimen Exterior de la Unión: Para empresarios o profesionales que prestan servicios desde fuera de la UE a clientes particulares dentro de la UE.

- Régimen de Importación: Para aquellos que realizan dropshipping y venden productos importados de fuera de la UE.

Consideraciones Adicionales:

- No es necesario informar sobre operaciones realizadas antes de superar el umbral de 10.000€, ya que estas operaciones se habrán gravado con el IVA de España.

- Si ya estabas registrado en el MOSS (Mini-Ventanilla Única de IVA), estarás automáticamente registrado en el OSS y no tendrás que realizar ninguna gestión adicional.

¿Cómo afecta a las Islas Canarias y a los Marketplaces?

Las Islas Canarias siguen las mismas obligaciones que las empresas y autónomos de la península en cuanto a ventas de bienes y servicios a particulares de la UE. Además, los marketplaces tienen la responsabilidad de liquidar el IVA de vendedores fuera de la Unión Europea.

Resumen:

En resumen, la introducción del Modelo 369 y la nueva normativa del IVA en el comercio electrónico en Europa han generado cambios significativos en la forma en que las empresas operan en el mercado europeo. Es importante que las empresas comprendan estos cambios y se ajusten a las nuevas regulaciones para evitar problemas fiscales y cumplir con sus obligaciones tributarias. Los diferentes regímenes y umbrales de facturación deben considerarse cuidadosamente para cumplir con las normativas específicas de cada negocio.